group-telegram.com/t_analytics_official/1528

Last Update:

ГК ПИК: какие перспективы у девелопера?

У нас есть рубрика, посвященная компаниям малой и средней капитализации. Однако капитализация ПИК находится на грани между средней и крупной. Поэтому мы решили расширить рубрику до разбора компаний, по которым у нас нет активного аналитического покрытия. Теперь мы будем помечать такие разборы тэгом #профайл.

Сегодня рассмотрим второго девелопера в России по размеру земельного банка и с долей рынка около 3,5% по площади текущего строительства (по данным за октябрь 2024 года). Группа является одной из старейших на российском рынке и специализируется на строительстве жилья эконом-класса в Москве, Московской области и Санкт-Петербурге.

❓Операционные показатели

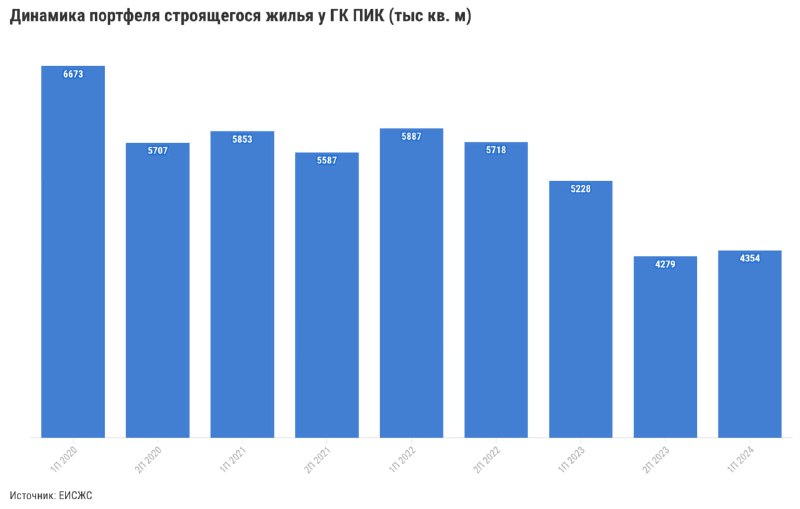

Компания не публикует операционную отчетность с конца 2021 года. Поэтому мы обратились к данным ЕИСЖС. За последние четыре года объем портфеля строящегося жилья у ГК ПИК постепенно сокращался (в среднем -10% в год) из-за роста доли рынка у ключевого конкурента в Московском регионе — девелопера ГК Самолет. При этом в 2021-м ГК ПИК получила около трети всех подрядов по реновации в Москве, что оказало поддержку ее портфелю.

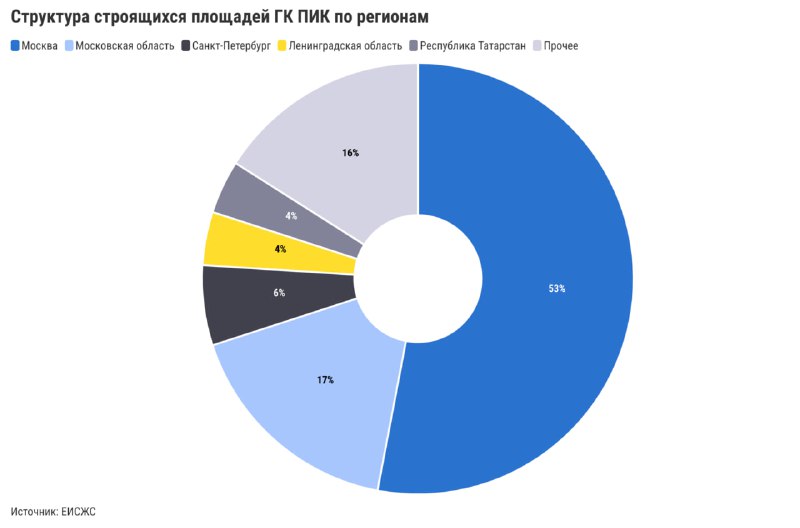

На октябрь 2024-го около 70% строящихся площадей ГК ПИК приходятся на Московский регион. В будущем это может оказать временное давление на объемы реализации компании из-за высокой средней стоимости кв. м в столичном регионе (около 272 тыс. руб/кв. м, по данным irn.ru), фиксированного максимального размера кредита по семейной ипотеке (12 млн руб.), отмены льготной IT-ипотеки в Москве.

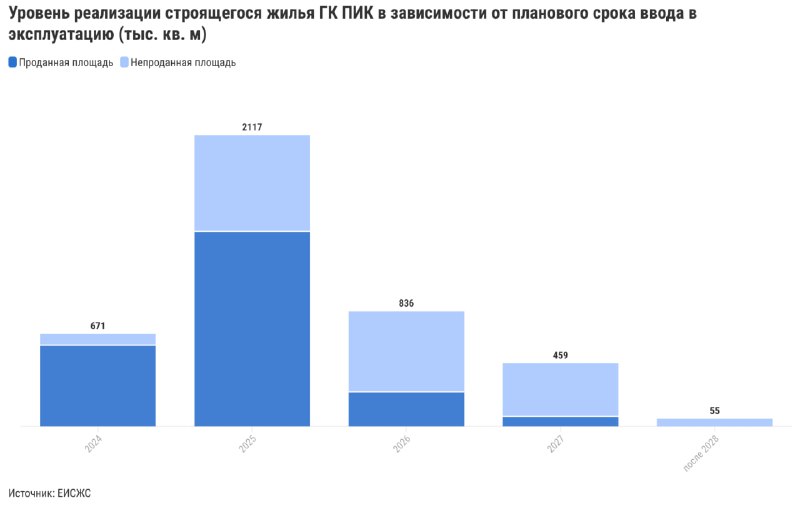

На фоне текущего остывания рынка недвижимости многие застройщики начинают предлагать скидки. Поэтому важно обратить внимание на долю реализованной площади в зависимости от года ввода объекта в эксплуатацию, чтобы оценить вероятность навеса предложения. На конец октября доля проданных площадей у ГК ПИК находится на комфортных значениях: застройщику нужно реализовывать примерно по 167 тыс. кв. м за квартал, чтобы полностью распродать текущие запасы с вводом в эксплуатацию в 2024—2025 годах. Это довольно умеренный темп продаж по историческим меркам (в 2017—2019 годах было около 480 тыс. кв. м/квартал).

❓Финансовые результаты

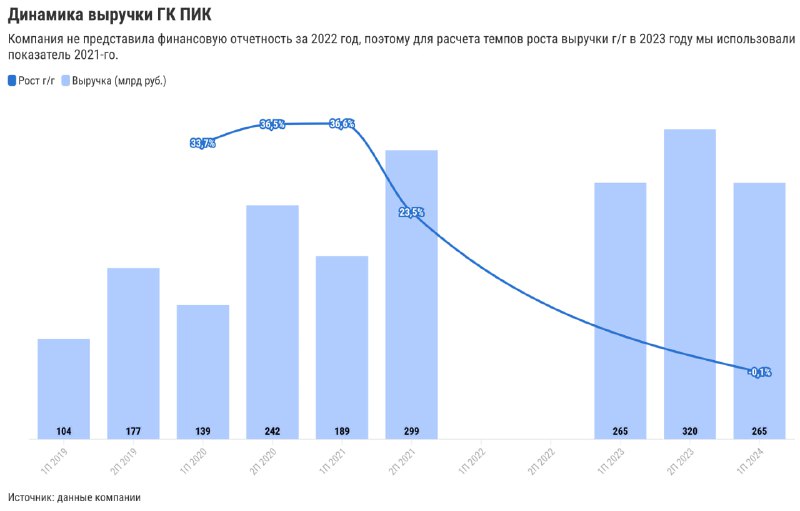

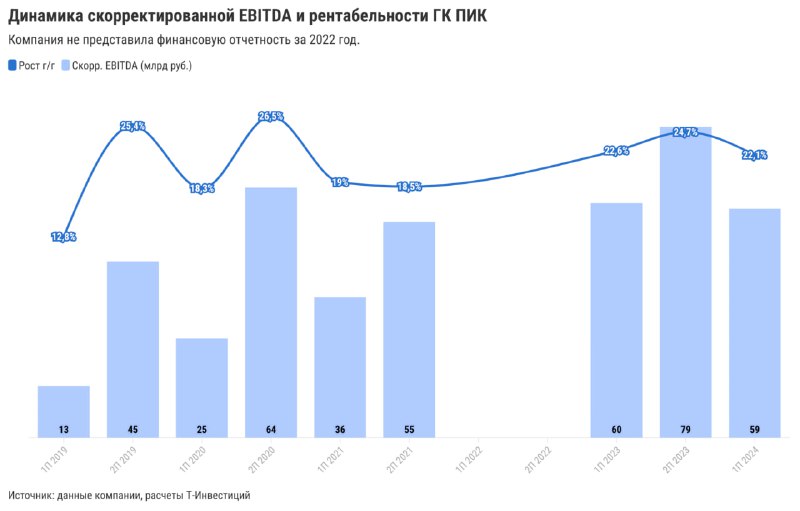

В последние годы ключевым драйвером роста доходов девелоперов была безадресная программа льготной ипотеки, которую в начале текущего года сначала ограничили, а потом вовсе отменили. По этой причине большинство застройщиков, включая ГК ПИК, столкнутся со значительным сокращением продаж.

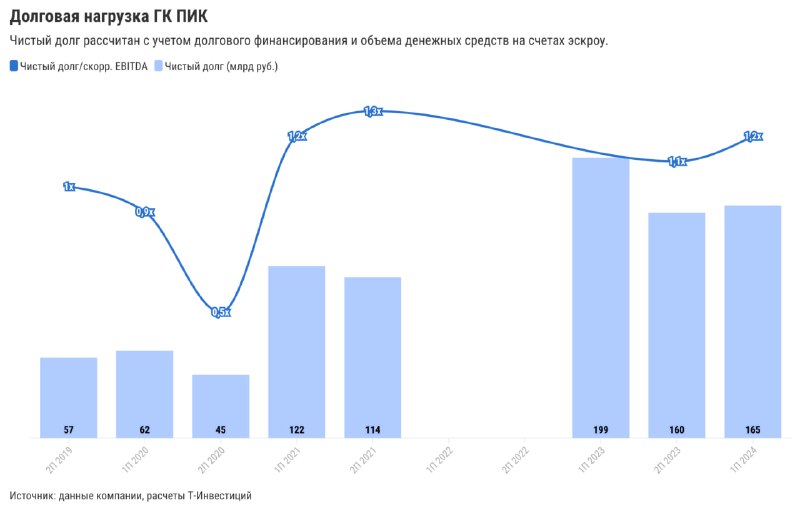

В первом полугодии 2024-го:

Мы находим бумаги девелопера непривлекательными для инвестиций на фоне осторожного взгляда на перспективы рынка недвижимости в столичном регионе. Добавим, что девелопер перестал платить дивиденды и сократил объем публикуемой информации с начала геополитического конфликта 2022-го. Сейчас компания не обновляет информацию на своем сайте, не публикует операционные результаты и совсем не взаимодействует с инвесторами на рынке, что добавляет волатильности ее акциям.

Александр Самуйлов, аналитик Т-Инвестиций

#россия #профайл