HeadHunter: стабильный IT-игрокКомпания опубликовала результаты за третий квартал 2024 года, которые мы оцениваем позитивно.

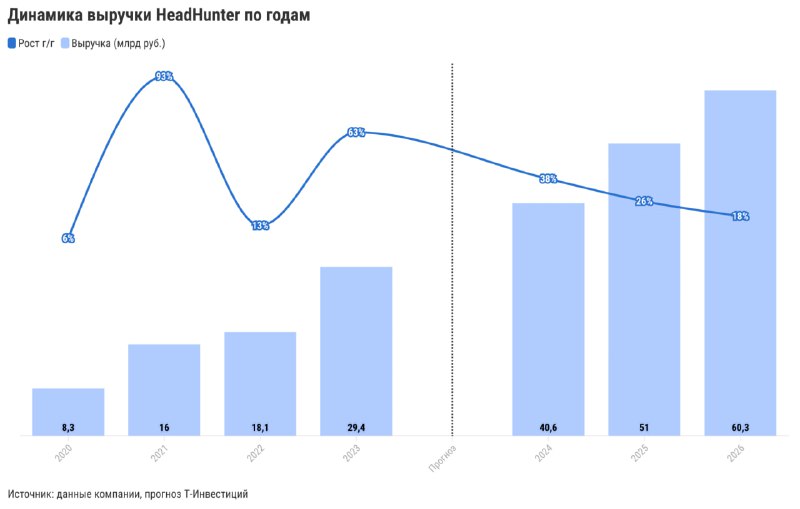

⬆Устойчивый рост выручки. Показатель вырос 28% г/г, несмотря на высокую базу прошлого года и сложную макроэкономическую среду. Драйверы роста — повышенный спрос на услуги рекрутмента и высокая конкуренция за персонал. Менеджмент прогнозирует, что по итогам года выручка может превысить 40 млрд руб., а в 2025-м спрос на услуги компании останется примерно на том же уровне, что и в 2024-м, и покажет лишь небольшое снижение. Компания планирует провести традиционную индексацию тарифов в начале года в среднем на 15—20% и уже сейчас видит, что бюджеты клиентов потянут такое повышение. Добавим, что компания подтвердила план показывать двукратный рост бизнеса каждые три года.

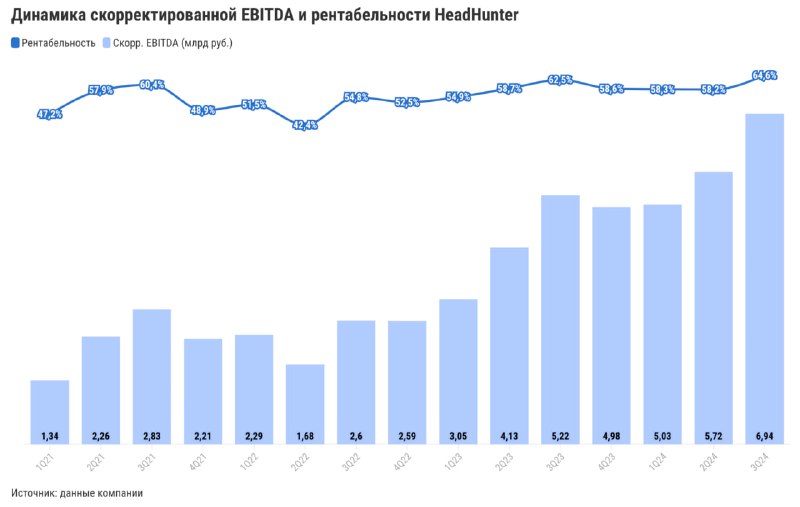

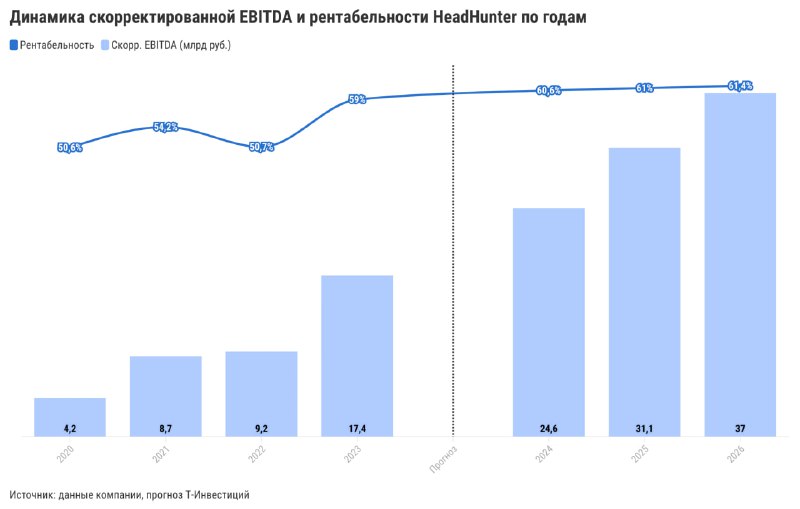

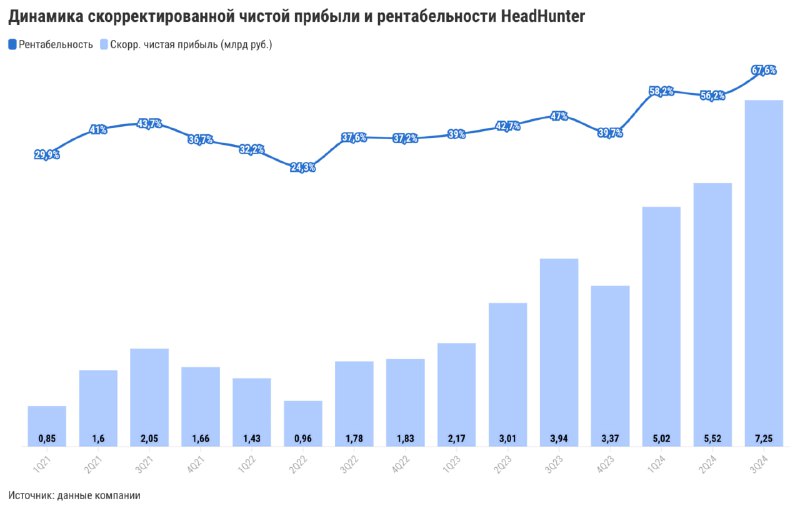

⬆Рекордная рентабельность и мощный рост прибыли. Скорректированная EBITDA составила 6,9 млрд руб, а рентабельность по этому показателю — 64,6% (+2,2 п.п. г/г). Третий квартал для компании традиционно сильный в плане рентабельности, но результаты все равно впечатляют. Особенно на фоне инвестиций в новые бизнес-направления. Менеджмент прогнозирует, что по итогам года скорр. EBITDA превысит 23 млрд руб. Что касается прибыли, то ее скорректированный показатель тоже показал мощный рост — 84,4% г/г, до 7,26 млрд руб. Драйверами стали увеличение процентных доходов от депозитов, снижение налоговых расходов (для компании, как и для всего IT-сектора, сейчас действует нулевая ставка налога на прибыль), а также рост доходов от курсовых разниц (до 2,6 млрд руб.).

💼 Нет необходимости в долговом финансировании. Бизнес-модель позволяет компании стабильно зарабатывать. Так, на конец сентября чистая денежная позиция насчитывала примерно 32 млрд руб. (с учетом арендных обязательств). В ближайшей перспективе HeadHunter не планирует привлекать долговые обязательства, что является плюсом в текущих реалиях.

❓Что с дивидендамиКомпания выплатит спецдивиденд за 2022—2024 гг. в размере 907 руб/акция, что принесет инвесторам

20% дивидендной доходности к текущим ценам. Это самая высокая див. доходность в российском IT-секторе. В дальнейшем компания также будет регулярно направлять на дивиденды не менее 75% от чистой прибыли. А сейчас рассматривает возможность осуществлять выплаты два раза в год.

Также отметим, что в конце сентября компания утвердила программу обратного выкупа акций на 10 млрд руб. Цель — поддержать котировки после запуска торгов после завершения редомициляции. Однако такая поддержка бумагам не понадобилась, поэтому программа байбэка осталась нереализованной. При этом компания все еще может реализовать ее в течение года.

❓Что с акциямиПо нашим оценкам, бумаги HeadHunter торгуются с форвардным мультипликатором EV/EBITDA (учитывает прогноз на 2025 год) на уровне 5,8x. Фундаментально нам по-прежнему нравится компания, однако мы полагаем, что катализаторы роста котировок в большинстве своем уже учтены в стоимости акций.

Поэтому мы сохраняем таргет для акций HeadHunter на уровне 4 700 руб/акция и рекомендацию «держать». Добавим, что акции компании в скором времени могут быть включены в ряд индексов Мосбиржи. Это может спровоцировать дополнительный спрос на бумаги и пассивный приток инвестиций. По нашим оценкам, вес акций HeadHunter в индексе Мосбиржи может составить около 1,5%.

Марьяна Лазаричева, аналитик Т-Инвестиций

#россия