group-telegram.com/t_analytics_official/1140

Last Update:

Мосбиржа может еще прибавить

Не так давно биржа определилась с итоговым размером дивидендов за 2023 год. Они оказались выше минимального уровня в 50% от чистой прибыли, предусмотренного обновленной дивидендной политикой. Котировки Мосбиржи отреагировали ростом. Однако мы считаем, что акции биржи еще не исчерпали весь потенциал роста, и вот почему.

➕ Комиссионные доходы по-прежнему растут. Ускоренный рост комиссионных доходов наблюдался три квартала подряд. В первом квартале 2024-го он несколько замедлился, но все еще достигает двузначных значений (+46% г/г). Этому способствует рост объемов торгов — в особенности на рынке акций, валютном и срочных рынках. Так, обороты на рынке акций по итогам первого квартала снова показали трехзначные темпы роста (+100% г/г). Позитивный эффект оказывает и бум IPO. Число доступных инструментов для торговли на площадке растет, что приводит к увеличению объемов вторичных торгов акциями на Мосбирже, а, следовательно, и к росту комиссионных доходов биржи.

➕ Рост процентных доходов еще сильнее ускорился. Эти доходы Мосбиржа зарабатывает на клиентских и собственных средствах. В первом квартале 2024-го их рост ускорился почти до 47% г/г (с +38% г/г в предыдущем квартале). Это произошло на фоне увеличения средних рублевых процентных ставок за квартал (до 16% с 14,5% в четвертом квартале 2023-го). Дополнительный вклад в рост могло внести увеличение клиентских остатков. При этом стоит отметить, что биржа готовится и к циклу снижения ставок в экономике. Она наращивает портфель облигаций до погашения с целью фиксации подушки свободных денежных средств по высоким ставкам, а также планирует ускоренные инвестиции в развитие для обеспечения темпов роста комиссионных доходов (они позволят компенсировать возможное падение процентных доходов в будущем).

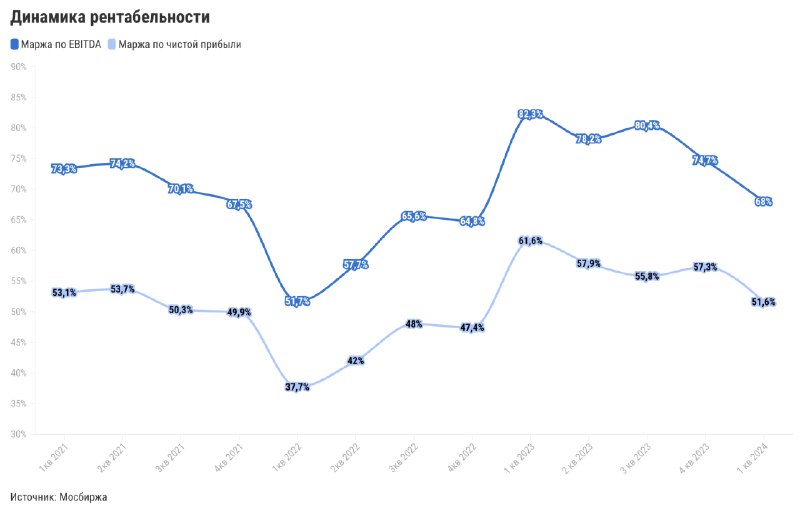

➕ Рентабельность на высоком уровне. Несмотря на значительный рост операционных расходов в первом квартале (+80% г/г), EBITDA и чистая прибыль биржи продолжили демонстрировать двузначные темпы роста (+34% г/г и +35% г/г соответственно). При этом рентабельность по обоим показателям остается на высоких уровнях — 68% и 51,6% соответственно. Согласно обновленной стратегии развития биржи, чистая прибыль к 2028 году может удвоиться по сравнению с 2022-м и достигнуть 65 млрд рублей. Мы считаем, что эта цель вполне достижима и может быть даже превышена уже в 2024 году.

➕ Ждем дивидендов. Наблюдательный совет Мосбиржи рекомендовал выплатить дивиденды за 2023-й в размере 17,35 руб./акцию (доходность такой выплаты к текущей цене — 7,3%). Решение все еще ждет одобрения акционеров. Из-за отсутствия кворума в конце апреля необходимо проведение повторного собрания, которое назначено на 31 мая. Отметим, что исторически биржа выплачивала акционерам более крупные дивиденды, чем предусматривала дивидендная политика. К тому же текущая политика предполагает возможность выплаты вплоть до 100% свободного денежного потока (за вычетом расходов на M&A-сделки, капитальных затрат и затрат на выполнение регуляторных требований). Поэтому не исключено, что следующие дивиденды могут быть более щедрыми.

➕ Акции биржи стоят все еще недорого. Сейчас бумаги Мосбиржи торгуются с форвардным мультипликатором P/E на уровне около 8х. Это примерно на 30% ниже исторического значения за 2021 год.

Мы по-прежнему рекомендуем покупать акции Мосбиржи и повышаем таргет до 251 руб./акцию. Потенциал роста на горизонте года с текущих уровней — 5%. Помимо возможности заработать на росте котировок инвесторы могут получить дивидендную доходность на уровне 7%.

💼 Мосбиржа — один из наших фаворитах на рынке акций в этом году. О других рассказываем в нашей новой стратегии.

Ляйсян Хусяинова, CFA, аналитик Тинькофф Инвестиций

#россия #идея

BY Аналитика Т-Инвестиций

Share with your friend now:

group-telegram.com/t_analytics_official/1140