group-telegram.com/t_analytics_official/1535

Last Update:

Сегежа: зачем компания собралась проводить допэмиссию акций?

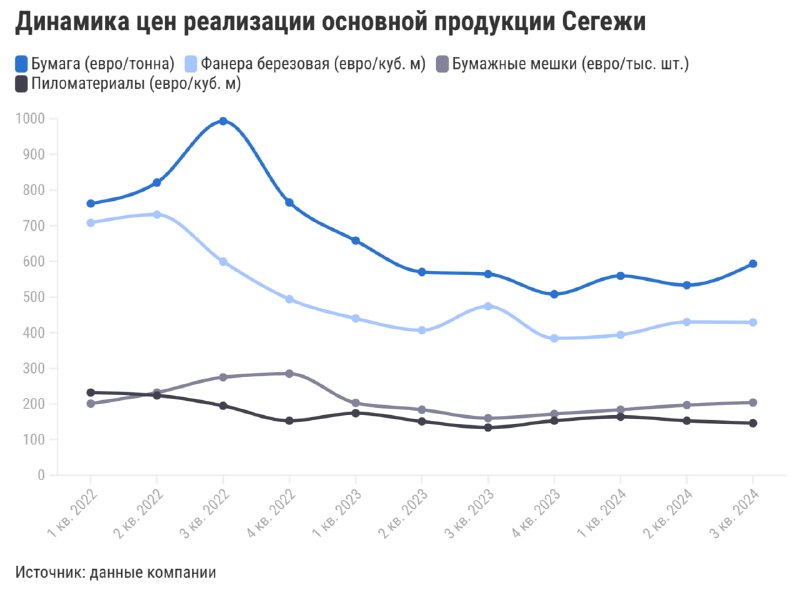

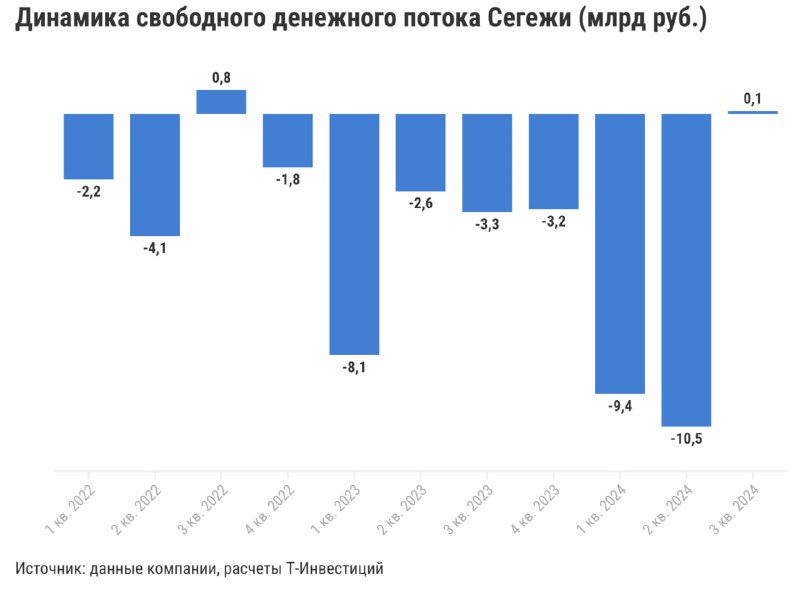

Вчера лесопромышленный холдинг представил финансовые результаты за третий квартал и объявил о намерении провести допэмиссию акций. Обо всем по порядку.

❓Что показал третий квартал

❓Каковы условия допэмиссии и как она может повлиять на финансовое состояние компании

Совет директоров Сегежи объявил о созыве внеочередного общего собрания акционеров (ВОСА) по вопросу увеличения уставного капитала компании путем размещения дополнительных акций. Собрание пройдет в заочной форме 26 декабря.

В случае одобрения допэмиссии, ее объем может составить до 101 млрд руб., а цена размещения — 1,8 руб/акцию (это средневзвешенная цена акций за последние 6 месяцев). Компания планирует провести допвыпуск по закрытой подписке в пользу группы АФК «Система» и ряда внешних инвесторов. Средства, полученные в результате допэмиссии, будут направлены на погашение долга компании.

❓Что с акциями

На текущий момент акции Сегежи торгуются с форвардным мультипликатором EV/EBITDA (учитывает прогноз на весь 2024 год) на уровне 10,9x. Если учитывать в оценке потенциальный объем допэмиссии, то значение мультипликатора снизится до 9,2x — это все еще слишком высокий уровень для компании с учетом текущего состояния ее бизнеса и перспектив на горизонте 12 месяцев. В связи с этим мы находим акции Сегежи на данный момент непривлекательными для покупки.

Александр Алексеевский, аналитик Т-Инвестиций

#россия